Председатель совета директоров «Связного банка» рассказывает о будущем банковского ритейла, человечном отношении к клиентам и новых технологиях

Мы продолжаем интервью с известными российскими банкирами на тему «Большая розница: будущее банковского ритейла» (интервью с Германом Грефом см. здесь). На вопросы Forbes отвечает председатель совета директоров «Связного банка» Максим Ноготков

— Как будет выглядеть розничный банк в будущем?

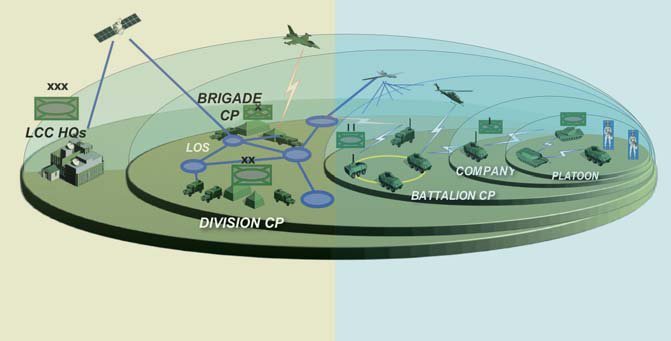

— Мы считаем, что банк будущего — это мобильный телефон, который станет аналогом кошелька и позволит оплачивать покупки и различные услуги. В него будет встроен NFC-чип, с помощью которого можно будет одним касанием к терминалу совершать банковские транзакции. Причем транзакции, которые будут более безопасными, чем современные операции по картам, так как у операторов есть возможность отследить мобильный телефон по идентификационному номеру.

С помощью специальных приложений клиент банка всегда сможет отследить все, что происходит с его счетами. Понятно, что для этого нужны смартфоны с большим дисплеем и возможностью установки приложений, однако большой проблемы в этом нет. Так что для меня банк будущего прежде всего связан с развитием интернета и новых платежных технологий.

Кроме этого, банк будущего будет иметь на порядок больше информации о клиенте, чем сегодня. Банкиры будут знать, с какой вероятностью человек может лишиться работы или, наоборот, пойти на повышение, будет ли его зарплата стабильной или станет увеличиваться. Соответственно, риски заемщика станут более предсказуемыми и банки смогут эффективно принимать решение по условиям индивидуально для каждого человека. Это очень важно, ведь для банка основной расход — это риск невозврата кредита. И информационные технологии смогут степень этого риска уменьшить.

— Облик банка будет определяться технологиями? Какими? На что будут делать ставку банкиры — использование телефонов для оплаты, дистанционное открытие вкладов, моментальное вычисление индивидуальной ставки по кредиту?

— Google, Facebook и другие компании сейчас знают о людях очень многое. При этом люди сами охотно сообщают им самые разные данные о себе. Со временем информации о человеке в интернете будет становиться все больше, и банки найдут возможность использовать эту информацию для того, чтобы лучше оценивать риски и более точно предсказывать поведение заемщика.

Развиваться будут и сервисные технологии, позволяющие повышать качество дистанционного обслуживания. Доступ к банку должен быть круглосуточным и осуществляться моментально.

Еще банки будут улучшать операционную модель. Раньше в отделениях сидело много сотрудников — операционисты, менеджеры и т.д. Потом стали открываться централизованные бэк-офисы. Раньше в офисе сидело 50 человек, теперь 30, а завтра будет сидеть еще меньше. Операторы call-центра, обладая полной информацией о клиенте, будут работать эффективнее — задавать ему не десять вопросов, а пять. Все это приведет к снижению издержек. Если будут уменьшаться издержки, банки получат возможность давать большую ставку по депозитам и меньшую — по кредитам. Вот в этом направлении и будет развиваться рынок. Банки, которые смогут это сделать, останутся на рынке.

Но есть и те сферы развития, где одними технологиями не обойтись. Речь идет о дружелюбном отношении банка к своему клиенту. Что это значит? Дистанция между посетителем офиса и операционистом должна сокращаться. Получение кредитной карты и других банковских продуктов должно быть простым и быстрым процессом. Со стороны сотрудников банка не должно быть снобизма и менторского тона. Тут вопрос в мелочах. Розничные услуги — это внимательное отношение к деталям, к качеству продуктов, к сотрудникам, к интерьеру.

— Имеет ли смысл строить сети по всей стране? Зачем?

— Да, имеет. Многие клиенты прекрасно живут без посещения банковских офисов, но им приятно знать, что в случае необходимости они могут обратиться в отделение и пообщаться с живым человеком, а не голосом с другой стороны телефонной трубки или интерфейсом интернет-банка. Получение выписки с печатью, открытие вклада на крупную сумму, получение сложной консультации — для этого и нужны отделения. Кому-то хочется прийти и посмотреть в глаза менеджеру банка, задать вопрос, увидеть представителя банка, который отвечает за твои деньги. Тем более что в нашей стране сильны традиции банка как организации с определенным количеством офисов. Во всем мире разговоры об уходе банка в интернет и отсутствии полноценных офлайн-офисов идут уже лет десять. При этом количество отделений в мире практически не уменьшается.

— Как будут развиваться депозиты в будущем? Этот классический продукт останется таким, как сейчас? Какими будут ставки по депозитам в ближайший год?

— Я думаю, что ничего нового не появится. Просто люди будут намного чаще использовать интернет для открытия депозита. Ведь сегодня 80% вкладчиков несут наличные деньги в кассу банка. Люди хранят деньги в одном банке, потом снимают их, затем идут с сумкой денег открывать вклад в другой. А в будущем просто станут переводить деньги из одного банка в другой.

Что касается ставок, то мы видим тенденцию к снижению ставок по вкладам. Постепенно открываются рынки альтернативного фондирования, инвесторы возвращаются на рынок. Ставки по вкладам будут, соответственно, снижаться (примерно на 1-1,5 процентных пункта в течение ближайших двух месяцев).

— Идет постепенный отказ от целевых кредитов и массовая их замена кредитными картами. Какой будет следующий шаг, в чем будет суть изменения кредитных продуктов?

— POS-кредит — это уникальный продукт, существование которого обусловлено невысоким уровнем финансовой грамотности населения. Я считаю, что со временем POS-кредиты постепенно уйдут, уступив место кредитным картам. Стоимость POS-кредитов слишком высока, а снизить ее у банков не получится. Во-первых, высок уровень риска невозврата из-за высоких требований розничных компаний к уровню одобрения. Во-вторых, выдача кредита на 10 000 рублей по операционным издержкам ничем не отличается от выдачи кредита на 300 000 рублей. С повышением же уровня финансовой грамотности люди будут более чувствительны к ставкам. Они будут знать, сколько платят за кредит. И станут понимать, что лучше иметь кредитную карту с лимитом 60 000 по ставке 25% годовых, а не три маленьких кредита по 20 000 со ставкой 50% годовых.

А вообще в сфере кредитования не стоит ожидать каких-то изменений, принципиально новых продуктов. Банки могут играть временными интервалами и ставками, у них станет больше информации и статистики, снизится стоимость риска. Но принципиальных новинок на рынке кредитов не будет.

— Как будут вести себя ставки по кредитам в ближайшие пять лет, год?

— В краткосрочной перспективе ставки по кредитам могут вырасти на 1-2 процентных пункта из-за роста стоимости фондирования для банков в последние месяцы. Однако в среднесрочной перспективе ставки будут снижаться. Во-первых, благодаря тому, что рынок внешнего заимствования будет открываться для российских банков. Во-вторых, банки будут обладать большим количеством информации о заемщиках и смогут снизить стоимость риска.

— Ипотечные кредиты — единственный кредитный продукт, который, скорее всего, останется как есть? Или на этом направлении также возможны изменения?

— Я не верю в серьезные инновации в кредитных продуктах, а тем более в ипотечных продуктах. Думаю, что здесь могут быть только операционные изменения. Люди, например, получат возможность подавать заявку на ипотеку по интернету в большое количество банков одновременно. А у кредитных организаций будет больше информации по объектам недвижимости и о заемщиках. Они будут быстрее принимать решение, риски уменьшатся, и ставка тоже немного снизится.

— Банки начали открывать вклады и выдавать кредиты дистанционно, с помощью курьеров. Станет ли это массовым явлением или останется услугой небольших розничных банков?

— Здесь все зависит от бизнес-модели банка. Если у банка много отделений, то они могут быть эффективнее, чем курьеры. Но если отделений мало, то курьеры как канал продаж — это вполне оправданно. Мы не думаем, что этот способ продажи продуктов окажет серьезное влияние на рынок. Дело в том, что в России много наличных денег. Курьер может приехать и привезти договор вклада, но если сумма большая, человеку придется взять сумку и самому повезти ее в банк. Курьер этого не сделает. Поэтому эта услуга будет работать, если деньги будут чаще переводиться безналичным способом — с текущего счета в одном банке на депозит в другом. Но доля таких переводов пока не велика.

— Все выдающиеся результаты в розничном банкинге («Русский стандарт», ТКС-банк) были показаны в первую очередь за счет роста новой клиентуры. После того как все сегменты будут охвачены, как банки будут наращивать объем бизнеса?

— Банки будут наращивать объем бизнеса по мере того, как люди станут больше зарабатывать. Увеличится конкуренция — и клиенты станут переходить из одного банка в другой. Банки будут улучшать операционную эффективность, за счет этого снижать ставки по кредитам и переманивать клиентов друг у друга. А люди не будут оставаться с одним банком надолго.

— Кто будет двигателем прогресса — крупные государственные банки или небольшие банки-монолайнеры, вроде ТКС или «Связной»?

— И те и другие. Есть набор достаточно продвинутых розничных банков, которые постоянно что-то делают и запускают. Вот эти компании и будут бежать вперед. Может, это будет нескромно, но нам кажется, что мы будем лидировать в этом процессе. Не потому, что нам надо бороться за место под солнцем. Просто потому, что мы любим придумывать что-то новое.

http://www.forbes.ru/investitsii/banki/80398-maksim-nogotkov-banki-dolzhny-izbavitsya-ot-snobizma-i-mentorskogo-tona

Мы продолжаем интервью с известными российскими банкирами на тему «Большая розница: будущее банковского ритейла» (интервью с Германом Грефом см. здесь). На вопросы Forbes отвечает председатель совета директоров «Связного банка» Максим Ноготков

— Как будет выглядеть розничный банк в будущем?

— Мы считаем, что банк будущего — это мобильный телефон, который станет аналогом кошелька и позволит оплачивать покупки и различные услуги. В него будет встроен NFC-чип, с помощью которого можно будет одним касанием к терминалу совершать банковские транзакции. Причем транзакции, которые будут более безопасными, чем современные операции по картам, так как у операторов есть возможность отследить мобильный телефон по идентификационному номеру.

С помощью специальных приложений клиент банка всегда сможет отследить все, что происходит с его счетами. Понятно, что для этого нужны смартфоны с большим дисплеем и возможностью установки приложений, однако большой проблемы в этом нет. Так что для меня банк будущего прежде всего связан с развитием интернета и новых платежных технологий.

Кроме этого, банк будущего будет иметь на порядок больше информации о клиенте, чем сегодня. Банкиры будут знать, с какой вероятностью человек может лишиться работы или, наоборот, пойти на повышение, будет ли его зарплата стабильной или станет увеличиваться. Соответственно, риски заемщика станут более предсказуемыми и банки смогут эффективно принимать решение по условиям индивидуально для каждого человека. Это очень важно, ведь для банка основной расход — это риск невозврата кредита. И информационные технологии смогут степень этого риска уменьшить.

— Облик банка будет определяться технологиями? Какими? На что будут делать ставку банкиры — использование телефонов для оплаты, дистанционное открытие вкладов, моментальное вычисление индивидуальной ставки по кредиту?

— Google, Facebook и другие компании сейчас знают о людях очень многое. При этом люди сами охотно сообщают им самые разные данные о себе. Со временем информации о человеке в интернете будет становиться все больше, и банки найдут возможность использовать эту информацию для того, чтобы лучше оценивать риски и более точно предсказывать поведение заемщика.

Развиваться будут и сервисные технологии, позволяющие повышать качество дистанционного обслуживания. Доступ к банку должен быть круглосуточным и осуществляться моментально.

Еще банки будут улучшать операционную модель. Раньше в отделениях сидело много сотрудников — операционисты, менеджеры и т.д. Потом стали открываться централизованные бэк-офисы. Раньше в офисе сидело 50 человек, теперь 30, а завтра будет сидеть еще меньше. Операторы call-центра, обладая полной информацией о клиенте, будут работать эффективнее — задавать ему не десять вопросов, а пять. Все это приведет к снижению издержек. Если будут уменьшаться издержки, банки получат возможность давать большую ставку по депозитам и меньшую — по кредитам. Вот в этом направлении и будет развиваться рынок. Банки, которые смогут это сделать, останутся на рынке.

Но есть и те сферы развития, где одними технологиями не обойтись. Речь идет о дружелюбном отношении банка к своему клиенту. Что это значит? Дистанция между посетителем офиса и операционистом должна сокращаться. Получение кредитной карты и других банковских продуктов должно быть простым и быстрым процессом. Со стороны сотрудников банка не должно быть снобизма и менторского тона. Тут вопрос в мелочах. Розничные услуги — это внимательное отношение к деталям, к качеству продуктов, к сотрудникам, к интерьеру.

— Имеет ли смысл строить сети по всей стране? Зачем?

— Да, имеет. Многие клиенты прекрасно живут без посещения банковских офисов, но им приятно знать, что в случае необходимости они могут обратиться в отделение и пообщаться с живым человеком, а не голосом с другой стороны телефонной трубки или интерфейсом интернет-банка. Получение выписки с печатью, открытие вклада на крупную сумму, получение сложной консультации — для этого и нужны отделения. Кому-то хочется прийти и посмотреть в глаза менеджеру банка, задать вопрос, увидеть представителя банка, который отвечает за твои деньги. Тем более что в нашей стране сильны традиции банка как организации с определенным количеством офисов. Во всем мире разговоры об уходе банка в интернет и отсутствии полноценных офлайн-офисов идут уже лет десять. При этом количество отделений в мире практически не уменьшается.

— Как будут развиваться депозиты в будущем? Этот классический продукт останется таким, как сейчас? Какими будут ставки по депозитам в ближайший год?

— Я думаю, что ничего нового не появится. Просто люди будут намного чаще использовать интернет для открытия депозита. Ведь сегодня 80% вкладчиков несут наличные деньги в кассу банка. Люди хранят деньги в одном банке, потом снимают их, затем идут с сумкой денег открывать вклад в другой. А в будущем просто станут переводить деньги из одного банка в другой.

Что касается ставок, то мы видим тенденцию к снижению ставок по вкладам. Постепенно открываются рынки альтернативного фондирования, инвесторы возвращаются на рынок. Ставки по вкладам будут, соответственно, снижаться (примерно на 1-1,5 процентных пункта в течение ближайших двух месяцев).

— Идет постепенный отказ от целевых кредитов и массовая их замена кредитными картами. Какой будет следующий шаг, в чем будет суть изменения кредитных продуктов?

— POS-кредит — это уникальный продукт, существование которого обусловлено невысоким уровнем финансовой грамотности населения. Я считаю, что со временем POS-кредиты постепенно уйдут, уступив место кредитным картам. Стоимость POS-кредитов слишком высока, а снизить ее у банков не получится. Во-первых, высок уровень риска невозврата из-за высоких требований розничных компаний к уровню одобрения. Во-вторых, выдача кредита на 10 000 рублей по операционным издержкам ничем не отличается от выдачи кредита на 300 000 рублей. С повышением же уровня финансовой грамотности люди будут более чувствительны к ставкам. Они будут знать, сколько платят за кредит. И станут понимать, что лучше иметь кредитную карту с лимитом 60 000 по ставке 25% годовых, а не три маленьких кредита по 20 000 со ставкой 50% годовых.

А вообще в сфере кредитования не стоит ожидать каких-то изменений, принципиально новых продуктов. Банки могут играть временными интервалами и ставками, у них станет больше информации и статистики, снизится стоимость риска. Но принципиальных новинок на рынке кредитов не будет.

— Как будут вести себя ставки по кредитам в ближайшие пять лет, год?

— В краткосрочной перспективе ставки по кредитам могут вырасти на 1-2 процентных пункта из-за роста стоимости фондирования для банков в последние месяцы. Однако в среднесрочной перспективе ставки будут снижаться. Во-первых, благодаря тому, что рынок внешнего заимствования будет открываться для российских банков. Во-вторых, банки будут обладать большим количеством информации о заемщиках и смогут снизить стоимость риска.

— Ипотечные кредиты — единственный кредитный продукт, который, скорее всего, останется как есть? Или на этом направлении также возможны изменения?

— Я не верю в серьезные инновации в кредитных продуктах, а тем более в ипотечных продуктах. Думаю, что здесь могут быть только операционные изменения. Люди, например, получат возможность подавать заявку на ипотеку по интернету в большое количество банков одновременно. А у кредитных организаций будет больше информации по объектам недвижимости и о заемщиках. Они будут быстрее принимать решение, риски уменьшатся, и ставка тоже немного снизится.

— Банки начали открывать вклады и выдавать кредиты дистанционно, с помощью курьеров. Станет ли это массовым явлением или останется услугой небольших розничных банков?

— Здесь все зависит от бизнес-модели банка. Если у банка много отделений, то они могут быть эффективнее, чем курьеры. Но если отделений мало, то курьеры как канал продаж — это вполне оправданно. Мы не думаем, что этот способ продажи продуктов окажет серьезное влияние на рынок. Дело в том, что в России много наличных денег. Курьер может приехать и привезти договор вклада, но если сумма большая, человеку придется взять сумку и самому повезти ее в банк. Курьер этого не сделает. Поэтому эта услуга будет работать, если деньги будут чаще переводиться безналичным способом — с текущего счета в одном банке на депозит в другом. Но доля таких переводов пока не велика.

— Все выдающиеся результаты в розничном банкинге («Русский стандарт», ТКС-банк) были показаны в первую очередь за счет роста новой клиентуры. После того как все сегменты будут охвачены, как банки будут наращивать объем бизнеса?

— Банки будут наращивать объем бизнеса по мере того, как люди станут больше зарабатывать. Увеличится конкуренция — и клиенты станут переходить из одного банка в другой. Банки будут улучшать операционную эффективность, за счет этого снижать ставки по кредитам и переманивать клиентов друг у друга. А люди не будут оставаться с одним банком надолго.

— Кто будет двигателем прогресса — крупные государственные банки или небольшие банки-монолайнеры, вроде ТКС или «Связной»?

— И те и другие. Есть набор достаточно продвинутых розничных банков, которые постоянно что-то делают и запускают. Вот эти компании и будут бежать вперед. Может, это будет нескромно, но нам кажется, что мы будем лидировать в этом процессе. Не потому, что нам надо бороться за место под солнцем. Просто потому, что мы любим придумывать что-то новое.

http://www.forbes.ru/investitsii/banki/80398-maksim-nogotkov-banki-dolzhny-izbavitsya-ot-snobizma-i-mentorskogo-tona

Комментарии (0)