Существенное снижение цен на нефть ещё осенью поставило перед наблюдателями вопрос — чем оно вызвано? Версий предлагалось много, но все они в конечном счёте крутились вокруг трёх вариантов, отчасти взаимосвязанных.

Первый вариант. Снижение цен отражало объективный процесс превышения предложения над спросом (на 2–3 млн баррелей) и рыночную реакцию на него.

Второй вариант. Снижение цен было инспирировано Соединёнными Штатами как фактор давления на Россию.

Третий вариант. Снижение цен было обусловлено политикой Саудовской Аравии, на фоне избытка предложения отказавшейся снижать добычу (и лоббировать снижение в ОПЕК). В рамках этого варианта, делалось это, чтобы Королевство смогло сохранить свою долю на рынке и «прибить» сланцевую добычу в США.

Реальность, как это часто бывает, оказывается посередине.

К лету прошлого года начал проявляться неожиданный для многих дисбаланс нефти на рынке: Китай замедлялся сильнее, а «сланцы» — росли лучше, чем ожидалось. В дополнение неожиданно кое-что выкинула на рынок Ливия, а ИГИЛ демпинговал своими объёмами.

Объективно складывающейся «медвежьей» картинкой для рынка нефти кто-то воспользовался, подтолкнув её дальше.

Тут следует отметить, что если рычаг воздействия на цены со стороны Саудовской Аравии понятен — заявления (или действия) о сокращении/возобновлении добычи, то в случае США этот рычаг не очевиден.

США vs КСА или США + КСА?

Занимательная конспирология любит объяснять американское влияние на нефтяные котировки через участие хедж-фондов в торговле нефтяными фьючерсами и т.д., и т.п. Тем не менее, на наш взгляд, этот фактор хоть и существует, но его влияние очень преувеличено. Быть может, несколько большее, но некритичное воздействие на нефтяные цены оказало сворачивание программы количественного смягчения (то есть подпечатывания денег) в США, которое совпало по времени с падением цен на нефть.

В то же время у США оставался вполне реальный ресурс воздействия на рынок — через её влияние на Саудовскую Аравию. Ведь захоти США сохранить высокие цены — могли найтись и аргументы для КСА в пользу сокращения добычи. И наоборот.

Нет ли здесь парадокса? И кто же был основной интересант дешёвой нефти, КСА или США? Кто кого перехитрил, и могли ли США разыграть КСА втёмную? Тут мы опять вступаем на зыбкую почву предположений.

Так или иначе, в пользу версии (которая и изначально представлялась наиболее разумной), что основной «заказчик» и бенефициар снижения цен на нефть находится по ту сторону океана, говорят промежуточные итоги «нефтяных» войн.

На этой неделе The Financial Times публикует большой материал с хронологией нефтяных событий за последние полгода. Явных выводов не делается, но основной мотив — Королевство не добилось своих целей на рынке, недооценив «сланцевые» успехи США. Свою роль сыграли неторопливость в принятие решений, внутренние проблемы в Королевстве, нежелание КСА впрягаться за всех остальных участников ОПЕК. Таковы «официальные» объяснения.

Сланцевая нефть: пока полёт нормальный, дальше будет сложней

Нефтяная добыча в США действительно пока по-прежнему растёт, хотя стагнация начнётся вот-вот. По прогнозам американского Минэнерго, в апреле уже будет минимальный (фактически — формальный) прирост добычи в 1 тыс. б/д, а на двух ключевых месторождениях — Bakken и Eagle Ford — начнётся спад.

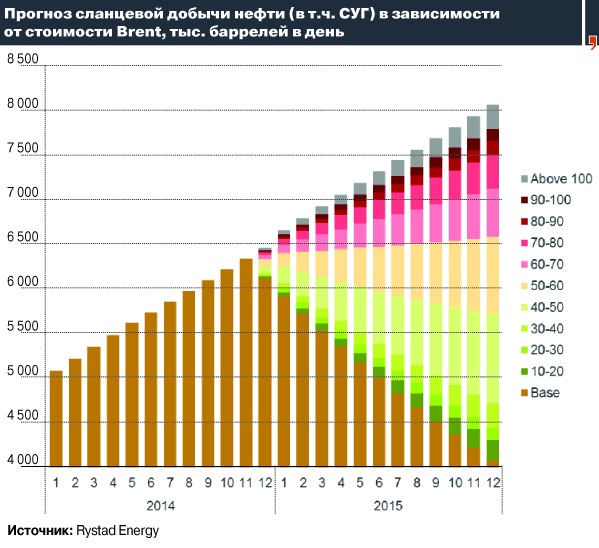

Да и пора бы, при таких ценах. Напомним, осенний прогноз Rystad Energy. Пока все идет примерно по этому плану.

При этом нельзя не отметить: число работающих на нефть буровых упало почти на 50% — с 1600 на максимуме до 800 с небольшим в настоящее время. А добыча пока держится и даже увеличивается.

Несоответствие объёмов снижения добычи уменьшению числа буровых отчасти объясняется инерцией процессов. Но не только.

Главная причина в другом. Стабильно высокие цены на нефть в предыдущие годы привели к тому, что большое число буровых установок работали на участках с низкой (ниже «сланцевого среднего») производительностью скважин. И именно эти буровые «выключаются» первыми, поэтому даже серьёзный отток буровых приводит (точнее — приведёт — пока ещё работает инерция) к непропорционально меньшему снижению добычи.

А ещё остаётся фактор незаконченных скважин (то есть они пробурены, но гидроразрыв не проведён, поэтому они находятся в «замороженном» состоянии). Производители придерживают их, так как не хотят продавать нефть по низким текущим ценам. Поэтому уже 1400 таких нефтяных скважин сейчас «простаивают» в США. И этот навес тоже будет оказывать свою роль в будущей динамике добычи.

Так или иначе, пока всё говорит о том, что падение нефтяной добычи в США в среднесрочной перспективе (то есть в пределах года) будет умеренным. А если ослабят запрет на экспорт сырой нефти и внутренние цены на нефть подрастут (сейчас опять наблюдается рекордный спред между Brent и WTI), то это станет дополнительной поддержкой для сланцевой добычи.

Что дальше?

Итак, в среднесрочном плане Саудовская Аравия действительно проигрывает «нефтяную войну» Соединённым Штатам. Но что дальше?

Сначала собственно «сланцы». Тут опять существуют две версии развития событий. По одной из них, сланцы «непотопляемы». Система гибкая, и добыча падает при низких ценах, но оперативно увеличивается с ростом цен. По другой версии, банки, обжёгшись на обвале капитализации «сланцевых» компаний и возможных банкротствах, в дальнейшем просто не дадут сланцевым добытчикам кредиты и т.п., и отрасль начнёт деградировать. На наш взгляд, первый вариант лучше отражает реальность, то есть здесь КСА тоже не достигнет заявленного результата.

Итак, США совсем немного проиграли от текущего снижения цен, и смогут нарастить добычу в будущем при новом росте цен. Кроме того, нужно понимать, что в нынешней ситуации кое в чём Штаты напрямую выигрывают. Оставаясь крупным импортёром нефти, теперь они платят за баррель в два раза меньше, а собственная добыча если снизится, то ненамного. В результате дефицит торгового баланса уменьшится.

Правда, негативом для США оказывается сокращение рабочих мест при сворачивании собственного нефтяного сектора и связанные с этим проблемы.

Но впереди нас ждёт ещё один фактор, который повлияет на нефтяные и политические расклады.

И дело даже не в том, что снижение цен заставляет пересматривать долгосрочные инвестиции нефтяных компаний в добычу — в результате через несколько лет мы не дополучим на рынке запланированные ранее объёмы нефти.

Ещё летом прошлого года популярным рассуждением был тот факт, что 100 долларов за баррель — это устраивающая всех цена. Так как бюджеты крупнейших нефтеэкспортёров свёрстаны в среднем из такой прикидки.

Сейчас, в этих бюджетах будут серьёзные секвестры. Но Саудовская Аравия (хотя именно на неё и ориентировались в этих рассуждениях) может пережить сложный период, используя резервы. То же относится и к другим богатым арабским монархиям (Катар, ОАЭ, Кувейт).

Но остаётся много стран-экспортёров с непростой внутренней экономической и социальной ситуацией, у которых нет достаточных резервов. Что будет у них?

Россия, при всех издержках зависимости от импорта, всё же остаётся относительно самодостаточной страной. То же самое можно сказать про Иран. А что будет в Ливии, Нигерии, Венесуэле, Ираке?

Таким образом, текущее падение цен на нефть бьёт не только и не столько по России, сколько закладывает несколько мин нестабильности по всему миру — и в первую очередь в ближневосточном регионе.

Кому выгодно?

Кто основной интересант такого развития событий — вопрос риторический. Как представляется, даже Саудовская Аравия не видит в таком подходе для себя плюсов. Например, что будет в нефтеэкспортирующем Йемене, где уже всё непросто и который находится под боком у КСА?

Выиграют или проиграют саудиты, каков был их интерес в текущих событиях, и что это — ошибка или игра в чужие ворота, позволим себе оставить на усмотрение читателя.

Мы специально не делаем явных выводов в этой достаточно запутанной системе последствий падения нефтяных цен, системе, которая предоставляет как преимущества, так и проблемы всем участникам нефтяного рынка.

Тем не менее, с нашей точки зрения, стратегический курс США на дорогую нефть и самообеспечение себя углеводородами не отменяется. Это позволит Штатам сдерживать Китай и одновременно не заботиться даже о частичной стабильности на Ближнем Востоке.

А нынешняя тактическая хитрость приведёт к двойному дефициту нефти — и за счёт недоинвестирования, и за счёт вероятных проблем в нефтедобывающих регионах. И соответственно — росту цен в будущем.

Как долго продлится этот манёвр? Как представляется, критическим моментом для США станет приближение к «точке невозврата» — моменту массовых банкротств сланцевых компаний, после которого оперативно восстановить сланцевую добычу в США окажется намного сложнее.

Но описанные выше наблюдения за сланцевым рынком в США говорят о том, что запас прочности здесь ещё есть. В пользу того, что быстрого схлопывания здесь не произойдёт, говорит и история индустрии добычи сланцевого газа в США, которая смогла достойно пережить период экстремально низких цен.

Наконец, нужно помнить, что в запасе у США ещё есть козырь — сдерживаемые санкциями свободные объёмы иранской добычи, которые могут быть выброшены на рынок, если баланс спроса и предложения начнёт выправляться, и нефть начнёт дорожать «быстрее, чем нужно».

Прогнозировать цены на нефть — как известно, дело неблагодарное. Быть может, нефть и подорожает быстро, но лучше быть готовыми как минимум к паре лет дешёвой нефти. Которые, однако, нужно провести так, чтобы в будущем скачки цен на энергоресурсы не оказывали столь заметного влияния на нашу внутриэкономическую ситуацию.

Комментарии (0)