О том, чем может обернуться для ЦБ скупка ипотечных бумаг и «мусорных» облигаций, рассказывает профессор Валентин Катасонов

С лета текущего года целый ряд зарубежных СМИ в том или ином варианте публиковал материалы, в которых делается попытка ответить на простой и крайне актуальный вопрос – какая валюта на сегодняшний день является самой надежной.

Что лежит в основе декретных денег?

Мое расследование показало, что импульс этим публикациям дал материал инвестора и известного блогера Симона Блэка, который является основателем и редактором веб-сайта Sovereign Man. Материал называется так: «Вот некоторые неопровержимые данные, касающиеся самых «безопасных» фиатных денег». Неспециалистам сразу же скажу, что «фиатные» деньги (от лат. fiat – декрет, указание, «да будет так») – это деньги, законные платежные средства, номинальная стоимость которых устанавливается, обеспечивается и гарантируется государством посредством его авторитета и власти. Их еще называют «декретными» деньгами. При этом самостоятельной стоимости такие деньги не имеют, или она несоизмерима с назначенным номиналом. Фиатные деньги противопоставляются товарным деньгам, которые имеют внутреннюю стоимость, соответствующую номиналу или, по крайней мере, сопоставимую с номиналом. Товарные деньги недавнего прошлого – золотые монеты или стандартные слитки золота. Сегодня все деньги в мире – фиатные, или декретные. Следовательно, их статус, надежность, обменный курс всецело зависят от денежной политики правительства и центрального банка. Симон Блэк совершенно правильно утверждает, что для оценки надежности валюты той или иной страны необходимо в первую очередь оценить финансовое положение ЦБ и государства.

Какие показатели Симон Блэк предлагает для оценки? Для самой грубой оценки, как он считает, необходимо всего два показателя – уровень достаточности капитала центрального банка и сальдо государственного бюджета (уровень дефицита или профицита).

О достаточности капитала у центральных банков

Начнем с показателя достаточности капитала. Как известно, устойчивость обычных банков сегодня оценивается с помощью показателя достаточности капитала, который сравнивается с нормативными показателями Базельского комитета по вопросам банковского надзора (учрежден при Банке международных расчетов в Базеле). Большинство стран мира сегодня руководствуется документом «Базель 1» (введение его началось еще в 1988 году), хотя уже внедряются более строгие нормативы «Базель 2» и «Базель 3». Документы эти очень объемные, сложные (на первый взгляд) для понимания людей, далеких от финансов. Но суть их проста. В «Базеле 1» был определен минимальный размер достаточности капитала – 8%, исчисляемый как отношение собственного капитала (регулируемого органом надзора) к активам, взвешенным по риску. «Базель 3» определяет достаточность капитала в диапазоне 10-11%.

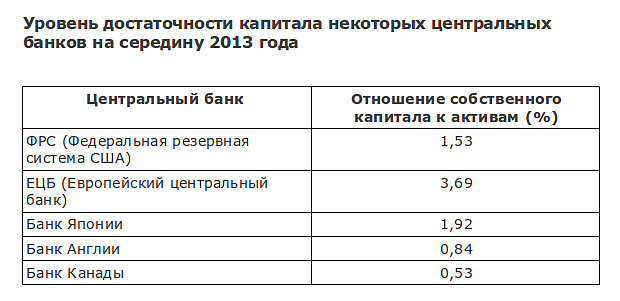

Я об этом говорю только для того, чтобы оценить, насколько центральные банки, требующие выполнения норм Базеля, сами соответствуют этим нормам. Готовые цифры заимствую у Симона Блэка и других авторов. Некоторые цифры рассчитаны мною. Вот картинка на середину нынешнего года. Федеральная резервная система США: на 3,57 триллиона долларов активов приходится 54 миллиарда долларов собственного капитала, что составляет около 1,53%. А на начало ноября текущего года – 1,42%. Для сравнения: в декабре 2012 года было 1,88%. Следовательно, тенденция негативная, степень достаточности капитала у Федерального резерва падает на глазах. В любом случае этот показатель у Федерального резерва ниже норматива «Базель 1» в пять с лишним раз. Из приведенной ниже таблицы видно, что центральные банки стран «золотого миллиарда» многократно отстают от тех требований, которые предъявляются к коммерческим банкам.

Тенденция снижения уровня достаточности капитала неизбежна для тех центральных банков, которые объявили о программах активного увеличения денежного предложения за счет скупки долговых бумаг. Классической является программа количественных смягчений, объявленная Федеральным резервом еще во время финансового кризиса. С сентября 2012 года ФРС реализует уже третью программу, предусматривающую скупку бумаг на 85 миллиардов долларов ежемесячно, в том числе облигаций Казначейства США – на 45 миллиардов долларов и ипотечных бумаг – на 40 миллиардов долларов. Аналогичная программа принята и реализуется Банком Японии. Элементы «количественных смягчений» просматриваются в денежно-кредитной политике Банка Англии и Банка Канады. В ноябре нынешнего года ЕЦБ также принял решение о реализации своей программы «количественных смягчений». Денежная эмиссия центральных банков стран «золотого миллиарда» увеличивается, активы растут как на дрожжах, а объемы собственных (уставных) капиталов не пересматриваются. В то же время риски возникновения убытков и даже банкротств увеличиваются по той причине, что активы центральных банков наполняются не самыми качественными бумагами или даже «мусорными» облигациями. До поры до времени эти риски не видны, так как маскируются с помощью лукавых правил бухгалтерского учета. В момент продажи таких бумаг скрытые убытки станут реальными и могут привести к банкротству центрального банка.

Готово ли государство спасать центральные банки?

Второй показатель надежности валюты – сальдо бюджета. Почему Симон Блэк называет его важным? Потому что если центральный банк оказывается в тяжелом финансовом положении, на грани краха, то на помощь ему может (или должно) прийти государство. Но если государство находится в тяжелом положении, имеет большой дефицит бюджета, растущий долг, оно может оказаться само в роли «утопающего». Один утопающий не в состоянии спасти другого утопающего. Дефициты государственных бюджетов у большинства стран «золотого миллиарда» громадные. У США после финансового кризиса они каждый год превышали триллион долларов. Например, в 2011 финансовом году он был равен почти 1,5 триллиона долларов, или 11% ВВП. В этом году, правда, ожидается, что дефицит будет ниже планки в триллион долларов, а его относительный уровень снизится до 4% ВВП. Все равно эти цифры свидетельствуют о финансовом неблагополучии Америки. В Европейском союзе средний уровень бюджетных дефицитов составил 4% ВВП. У таких стран, как Великобритания и Япония, дефициты бюджетов с начала нынешнего десятилетия находятся на уровне 8-9% ВВП. Показатель дефицита бюджета можно дополнить абсолютными и относительными цифрами государственного долга. Государственный долг США в текущем году находился по отношению к ВВП у отдельных стран и групп стран на следующем уровне (%): США – 107, страны еврозоны (в среднем по 17 странам) – 92, страны Европейского союза (в среднем по 28 странам) – 86, Япония – 220. Япония по относительному уровню государственного долга вообще занимает второе место в мире, уступая лишь Зимбабве... В общем, не погружаясь в детали, можем вместе с Симоном Блэком констатировать: в тех странах, валюты которых принято считать «заслуживающими доверия», государство на помощь своим центральным банкам навряд ли придет.

Норвежская крона – победитель конкурса валют

Так какой валюте Симон Блэк присваивает титул самой надежной? Из вышеприведенных цифр очевидно, что это не доллар США, не евро, не британский фунт стерлингов и не японская иена. Победителем в конкурсе оказывается норвежская крона – самая надежная валюта среди свободно конвертируемых валют. Цифры не оставляют в этом сомнений. Во-первых, уровень достаточности капитала норвежского ЦБ один из самых высоких в мире – 23,3%. Во-вторых, у правительства Норвегии отсутствует чистая задолженность, то есть совокупные финансовые активы правительства (прежде всего суверенный нефтяной фонд) превышают размер задолженности. В-третьих, Норвегия не входит в ЕС, а потому свободна от необходимости оплачивать долги других стран (что, например, в рамках валютной зоны уже неоднократно приходилось делать Германии). В-четвертых, крона не привязана к какой-либо валюте, поэтому тонущий корабль не потянет ее за собой. Вывод Блэка: норвежская крона – это бумажная валюта с минимальным риском, имеющая под собой крепкий фундамент на случай мировых кризисов.

О российском рубле и нашем Центробанке

А что насчет российского рубля? К сожалению, российская валюта не рассматривалась Блэком. Восполним этот пробел. Посмотрим на обеспеченность капиталом нашего центрального банка. На 01.01.2013 г. степень обеспеченности Банка России собственным капиталом равна 13,2%. На 01.10.2013 г. этот показатель несколько понизился, но все равно достаточно высок на фоне ЦБ большинства стран Запада: 12,54%. То есть наш Центробанк укладывается даже в строгие нормы «Базель 3».

Уровень государственного долга РФ, согласно данным Минфина России, на конец 2012 года составил 11,8% ВВП. На конец 2013 года этот показатель оценивается в 13,7% ВВП. При этом нам не следует забывать, что у правительства в управлении имеются суверенные фонды – Резервный фонд (РФ) и Фонд национального благосостояния (ФНБ). Россия держит в этих фондах 8,4% ВВП. На сентябрь 2013 года объем Резервного фонда составлял 2,796 триллиона рублей, объем ФНБ – 2,847 триллиона рублей. В общем, чистую задолженность правительства РФ на сегодняшний день можно оценить в диапазоне от 4 до 5% ВВП. Это просто отлично на фоне стран «золотого миллиарда» (за исключением Норвегии, у которой чистой задолженности вообще нет).

Так что, получается, что российский рубль – также одна из наиболее надежных валют мира? Может быть, ей стоит присвоить второе место после норвежской кроны? Все бы так, если бы не тот прискорбный факт, что Банк России представляет собой аналог «валютного управления» (currency board). Это означает, что ЦБ РФ выпускает рубли под обеспечение приобретаемых на валютном рынке долларов, то есть той самой валюты, которую не только Симон Блэк, но и многие другие аналитики оценивают как одну из самых ненадежных. Российская денежно-кредитная система напоминает дом с неплохими на первый взгляд стенами и крышей. Но дом этот в любой момент может рухнуть, потому что построен на зыбкой почве американского доллара.

В.Ю. Катасонов, проф., д. э. н., председатель Русского экономического общества им. С.Ф. Шарапова

Комментарии (0)