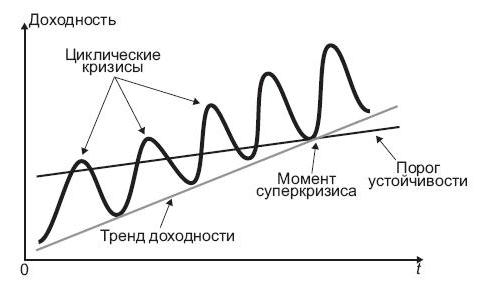

Доллар, являясь резервной валютой, а также практически основной валютой по международным расчетам, востребован во всем мире. Это обусловливает высокий спрос на него, а также возможности организации, его эмитирующей, получать повышенный доход с его помощью. В данном случае, рассматривая ФРС как предпринимателя с уникальным в мировом масштабе товаром, можно построить теоретическую модель действий ФРС, а также опробовать эту модель на имеющихся статистических данных. Основная гипотеза модели управляемого кризиса строится на предположении об устойчивом архетипе поведения мирового эмитента. Этот архетип состоит в стремлении максимизировать доходность. Вычислить ее трудно в силу сложности обменных процессов в мире. Но создать доминантную модель возможно. Доходность эмитента в общем виде представлена на рис.1. Доходность ≈ (номинальная) × (физическая) × (финансовая активность). Номинальная доходность (Д) определяется ставкой рефинансирования (С) и объемом денежной массы (М + ΔМ). Физическая доходность определяется возможностью обмена необеспеченных банкнот на реальные блага. Ее характеризует региональный валютный курс доллара в странах и регионах обменов (К). А финансовая активность учитывает то, что не вся эмитированная и внедренная в мировые обмены денежная масса "работает".

.JPG)

Далее мы увидим, что для того, чтобы создать финансовый кризис как дефицит оборотного капитала, нужно управлять мировой денежной массой.

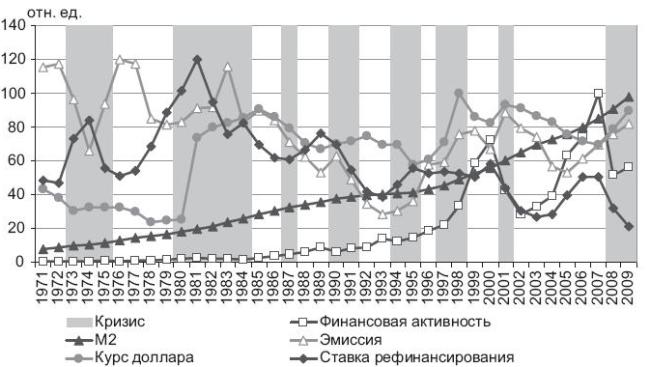

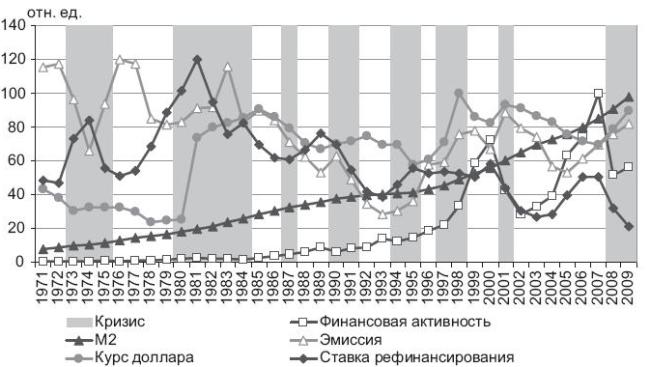

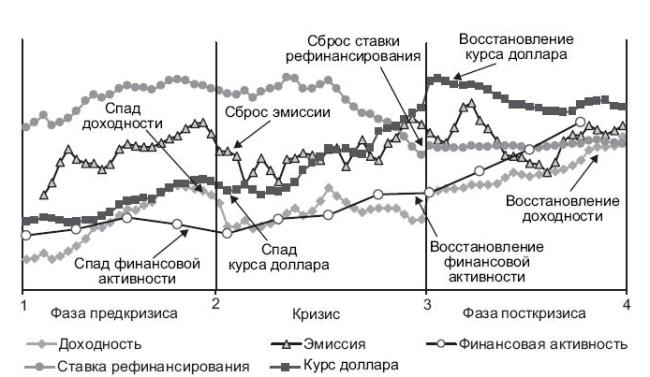

Для этого у эмитента есть инструмент в виде эмиссии. Но он ограничен, поскольку "работает" только на положительных приростах денежной массы и позволяет лишь уменьшить их до нуля. Однако дефицит денежной массы для организации кризиса нужно делать более глубоким. Поэтому нужен еще механизм, "замораживающий" по команде латентного центра управления (ниже будет доказано его существование) оборот уже эмитированной массы. Для этого в мире должны существовать крупные финансовые операторы, связанные с центром принятия решений, которые по его команде отзывают капиталы из оборота или вновь их активируют. Назовем этот коэффициент "финансовой активностью". Зафиксировать и оценить эти маневры можно по активности мировых инвестиций (Ф), статистика которых доступна. Таким образом, становится возможной количественная оценка доходности эмитента. Это позволяет увидеть причинноследственные связи, а этого для проверки гипотезы на достоверность уже достаточно. На рис.2. приведены статистические ряды введенных для анализа кризисов показателей на протяжении 1970–2009 гг.

Подчеркнем, что мировой эмитент сам непосредственно управляет ставкой рефинансирования и эмиссией. Финансовой активностью может управлять тот, кто создал в мире соответствующие финансовые организации и капиталы, объединяя эту сеть, скажем, клановым принципом. Курсом доллара в регионах можно управлять только политически (управляя извне десуверенизованными правительствами стран мира). Или так, как управляют спросом на рынке: больше товара — спрос насыщается; дороже товар — спрос падает; меньше товара (создается его дефицит) — спрос растет. Цена товара (в данном случае доллара) — это ставка рефинансирования. Объем товара (доллара) — это эмиссия и финансовая активность "по команде". Иными словами, эмитент, а также латентный клуб бенефициаров (стоящий за спиной ФРС) всеми этими параметрами так или иначе управлять могут. Те параметры, которые управляются непосредственно, откликаются на "команды" сразу же. Те, которые управляются косвенно, должны откликаться с задержкой. И если все это соответствует действительности, то может быть верифицировано статистическим данными.

Итак, рассмотрим непосредственно механизм образования мировых циклических финансовых кризисов. Если доллар — это товар, то поставщик этого товара — Федеральная резервная система США — преследует две цели: продать как можно большее количество товара; продать товар как можно дороже. Учитывая специфическую особенность этого товара — на него можно выменивать реальные блага — существует еще одна задача: сделать доллар как можно более дорогим с точки зрения товарного наполнения, то есть чтобы за 1 доллар можно было купить как можно больше реальных материальных благ.

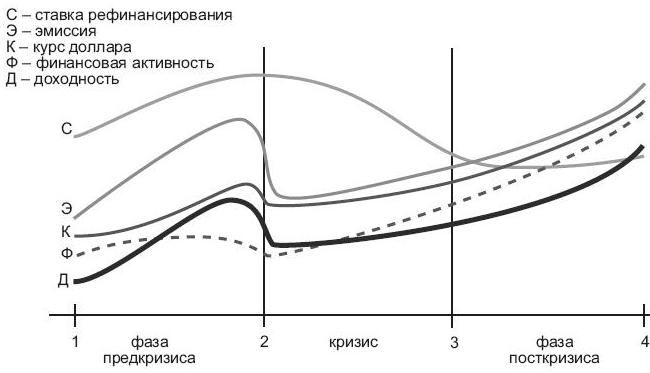

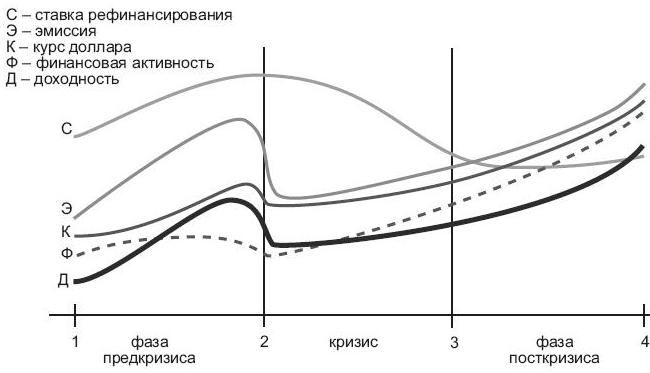

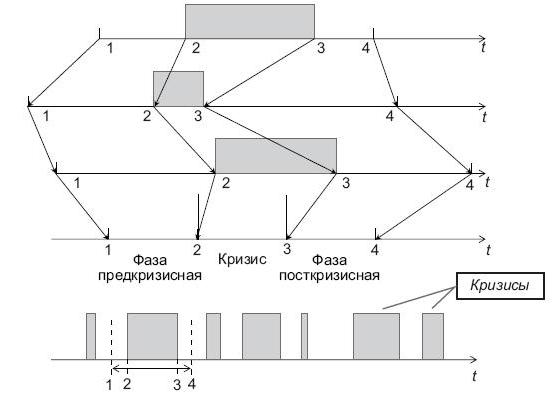

Для достижения указанных целей у эмитента и клуба бенефициаров есть инструменты управления, рассмотренные выше. Нужно повышать ставку, объем эмиссии, объем активной денежной массы в мире, добиваться роста курса доллара в региональных валютах. А если что-то начинает происходить не так, то нужно принимать меры. Вот эти меры и есть мировые финансовые кризисы. Как развиваются события в соответствии с предлагаемой объяснительной моделью? Рассмотрим их модельное поведение в специальносформированной временной шкале из трех фаз. Назовем эту модель трехфазной моделью циклических кризисов (рис.3).

Первая фаза — предкризисная. Вторая — сам кризис, и третья фаза — посткризисная. Напомним, что кризис — это внезапновозникший дефицит оборотного финансового капитала. В первой фазе эмитент стремится максимизировать свою доходность. Он наращивает ставку рефинансирования, объемы эмиссии и, в общем, стремится увеличить все доступные его влиянию сомножители доходности. К чему это приводит? На подорожавший и избыточный товар начинает падать спрос. Падает курс доллара и финансовая активность с его применением. Соответственно, начинает падать доходность. Процесс "перегрелся". У эмитента и его закулисных бенефициаров возникает задача: повысить спрос, курс доллара и финансовую активность. Для этого на спадающей ветви доходности организуется кризис. В этой фазе:

Для этого у эмитента есть инструмент в виде эмиссии. Но он ограничен, поскольку "работает" только на положительных приростах денежной массы и позволяет лишь уменьшить их до нуля. Однако дефицит денежной массы для организации кризиса нужно делать более глубоким. Поэтому нужен еще механизм, "замораживающий" по команде латентного центра управления (ниже будет доказано его существование) оборот уже эмитированной массы. Для этого в мире должны существовать крупные финансовые операторы, связанные с центром принятия решений, которые по его команде отзывают капиталы из оборота или вновь их активируют. Назовем этот коэффициент "финансовой активностью". Зафиксировать и оценить эти маневры можно по активности мировых инвестиций (Ф), статистика которых доступна. Таким образом, становится возможной количественная оценка доходности эмитента. Это позволяет увидеть причинноследственные связи, а этого для проверки гипотезы на достоверность уже достаточно. На рис.2. приведены статистические ряды введенных для анализа кризисов показателей на протяжении 1970–2009 гг.

Подчеркнем, что мировой эмитент сам непосредственно управляет ставкой рефинансирования и эмиссией. Финансовой активностью может управлять тот, кто создал в мире соответствующие финансовые организации и капиталы, объединяя эту сеть, скажем, клановым принципом. Курсом доллара в регионах можно управлять только политически (управляя извне десуверенизованными правительствами стран мира). Или так, как управляют спросом на рынке: больше товара — спрос насыщается; дороже товар — спрос падает; меньше товара (создается его дефицит) — спрос растет. Цена товара (в данном случае доллара) — это ставка рефинансирования. Объем товара (доллара) — это эмиссия и финансовая активность "по команде". Иными словами, эмитент, а также латентный клуб бенефициаров (стоящий за спиной ФРС) всеми этими параметрами так или иначе управлять могут. Те параметры, которые управляются непосредственно, откликаются на "команды" сразу же. Те, которые управляются косвенно, должны откликаться с задержкой. И если все это соответствует действительности, то может быть верифицировано статистическим данными.

Итак, рассмотрим непосредственно механизм образования мировых циклических финансовых кризисов. Если доллар — это товар, то поставщик этого товара — Федеральная резервная система США — преследует две цели: продать как можно большее количество товара; продать товар как можно дороже. Учитывая специфическую особенность этого товара — на него можно выменивать реальные блага — существует еще одна задача: сделать доллар как можно более дорогим с точки зрения товарного наполнения, то есть чтобы за 1 доллар можно было купить как можно больше реальных материальных благ.

Для достижения указанных целей у эмитента и клуба бенефициаров есть инструменты управления, рассмотренные выше. Нужно повышать ставку, объем эмиссии, объем активной денежной массы в мире, добиваться роста курса доллара в региональных валютах. А если что-то начинает происходить не так, то нужно принимать меры. Вот эти меры и есть мировые финансовые кризисы. Как развиваются события в соответствии с предлагаемой объяснительной моделью? Рассмотрим их модельное поведение в специальносформированной временной шкале из трех фаз. Назовем эту модель трехфазной моделью циклических кризисов (рис.3).

Первая фаза — предкризисная. Вторая — сам кризис, и третья фаза — посткризисная. Напомним, что кризис — это внезапновозникший дефицит оборотного финансового капитала. В первой фазе эмитент стремится максимизировать свою доходность. Он наращивает ставку рефинансирования, объемы эмиссии и, в общем, стремится увеличить все доступные его влиянию сомножители доходности. К чему это приводит? На подорожавший и избыточный товар начинает падать спрос. Падает курс доллара и финансовая активность с его применением. Соответственно, начинает падать доходность. Процесс "перегрелся". У эмитента и его закулисных бенефициаров возникает задача: повысить спрос, курс доллара и финансовую активность. Для этого на спадающей ветви доходности организуется кризис. В этой фазе:

• резко сбрасывается эмиссия (создается дефицит, уменьшается ΔМ);

• отдается команда маневровым финансовым организациям снижать финансовую активность (что усиливает дефицит денежного оборота, т. е. снижает эффективную накопленную денежную массу М и, соответственно, финансовую активность Ф). Собственно, мировой кризис начался;

• снижается ставка рефинансирования для восстановления спроса на товар-доллар.

Во второй фазе принятые меры дают результат. Начинается рост курса и финансовой активности. Падение доходности останавливается. Начинается ее восстановление. В третьей, посткризисной фазе доходность восстанавливается. И стандартный кризисный цикл готов к началу очередного "разогрева" доходности по той же схеме. Более того, статистика показывает, что доходность, как правило, превышает докризисную. Практически все мировые финансовые кризисы осуществляются в своей основе по этой схеме (рис.4).

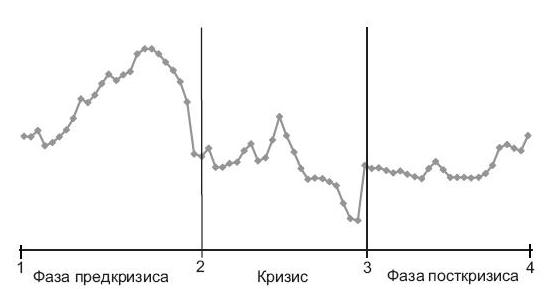

Так ли это на самом деле? Для доказательства этого утверждения, исходя из доступности данных мировой статистики по 13 кризисам, был построен реальный статистический портрет кризиса в трехфазной шкале рис.5. Сама шкала при этом строилась путем приведения временной окрестности каждого кризиса (до, в течение и после) в стандартным фазам.

Во-первых, в отличие от рассмотренной ранее (в разделе 2.1) стандартной волны конъюнктурного цикла, когда статистически связь с ней кризисов не выявляется, здесь совершенно очевидно следующее. Все кризисы статистически подобны друг другу и циклически повторяются именно в виде характерной модельной изменчивости. Это может быть только тогда, когда действует одна и та же природа явления во всех случаях. Только тогда повторяемость возможна и закономерна. Во-вторых, заметна еще одна особенность реального цикла. Конечные точки соответствующих кривых не совпадают с начальными. Можно засомневаться в том, что в действительности имеет место именно цикл. Но объяснение просто. Существует медленный исторический тренд. Если его вычесть, то в итоге действительно получается идеальный кризисный цикл (рис.6).

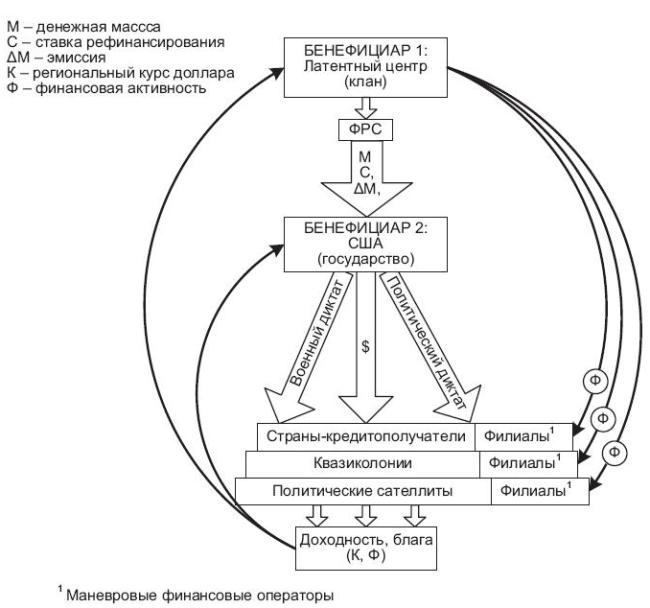

Статистически получается, что кризис не только восстанавливает упавшую доходность, но даже увеличивает ее. Классическая картина: мир претерпевает кризис, а клуб бенефициаров и страна-эмитент на этом наживаются! Ниже будет приведена статистика, которая показывает именно такое соотношение результатов кризиса для его "доноров" и организаторов. Итак, статистическая феноменология подтверждает гипотезу и объяснительную модель. Каков реальный механизм управления организацией кризисов? На рис.7. реконструирована схема управления. Уже было указано, что для создания и управления кризисом с целью восстановления доходов мирового эмитента нужно иметь правомочие устанавливать ставку рефинансирования и определять объемы эмиссии. Оба этих правомочии фактически принадлежат ФРС.

Региональным курсом доллара управляют национальные правительства. Но, в случае политической подчиненности авторитету, политическому или военному диктату США, эти правительства управляют им в рамках навязываемой Соединенными Штатами в своих интересах стратегии. Поэтому очевидными становятся причины колоссальных военных и геополитических затрат США, которые, впрочем, по большому счету, также производятся в режиме "фальшивомонетничества" ("сколько хочу — столько и напечатаю"). Эти их затраты вполне рентабельны в обычном финансовом смысле слова. Государство (правительство) США подчинено ФРС и идее доходности эмитента и клуба бенефициаров. Конечно, народ США, государство США от этой пирамиды также имеют выигрыш.

Но нужно только вообразить, что будет с этой страной, ее экономикой, ее народом, когда рухнет настроенная на паразитическую прибыль пирамида.

Но нужно только вообразить, что будет с этой страной, ее экономикой, ее народом, когда рухнет настроенная на паразитическую прибыль пирамида.

"Постиндустриализм" по-американски, когда промышленность выведена из страны, а колоссальному эшелону сервисменов грозит безработица, впервые ударит не только по благополучию, но и по устойчивости страны. Американский народ и американское государство, благополучие которых построено на паразитарной пирамиде, находятся под очень серьезной угрозой. Они, как и весь мир, в заложниках у ФРС и ее клуба бенефициаров. Денежной массой в мире, как выше уже говорилось, могут управлять международные финансовые организации, объединенные в кланово сплоченную интернациональную сеть. Можно ли и почему можно говорить о клане? Да — потому, что коэффициент клановости топ-состава ФРС, подсчитанный по данным публичных официальных досье лиц, входящих в этот состав, составляет 47%. Много это или мало? Для сравнения возьмем исторический тренд коэффициента клановости в руководстве СССР и России (рис.8).

Коэффициент клановости характеризует долю группы лиц в руководстве, объединенных существенно значимым для их деятельности признаком. Обычно это бывает признак типа орденского членства, родственных связей, землячества, национальности или какойлибо другой. Например, в России этот коэффициент исторически достигал своих максимумов, но никогда не превышал 35%. Как видим, 47% — это очень высокий показатель. Такой коэффициент позволяет уверенно говорить о наличии клана. Клановость ФРС имеет отчетливый интернациональный характер, объясняющий возможность клана управлять мировой финансовой сетью. Что же касается клуба бенефициаров, о нем более подробно речь пойдет ниже. С помощью чего еще можно доказывать ответственность ФРС и латентного клуба бенефициаров за организацию мировых кризисов? Хорошо известно правило qui prodest — "кому выгодно". Используем его. Логика доказательства очевидна. Если автор кризисов — США, то наименьший ущерб от кризиса должен возникать именно для этой страны. Ущерб можно оценить из известных статистических рядов. Один способ включает оценку спада ВВП той или иной страны.

США испытывали ущерб всего в 9% случаев кризиса за период 1960–2010 гг. Россия же, например, в годы ее новой экономической модели испытывала ущерб в 67% случаев.

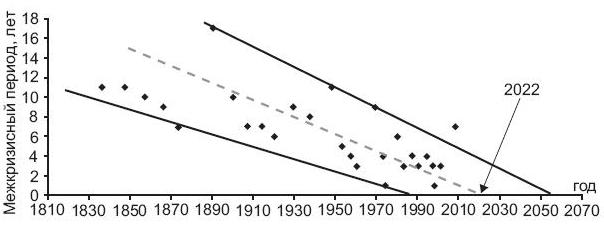

Весьма показательна статистика кризисов мировых и собственно американских рецессий. На рассматриваемом историческом интервале величина межкризисного периода получается принципиально разной для США и других стран мира. Кризисы в США происходят все реже, а в мире — все чаще. Ответ на вопрос "qui prodest?" становится довольно очевидным, так же как понимание, кто может являться источником и управляющим мировыми финансовыми кризисами. Выше было показано, что кроме цикличности (повторяемости) мировых кризисов имеет место постоянный тренд роста доходности мирового эмитента и клуба бенефициаров. Рост доходности приводит к постепенному сближению исходного (предкризисного) уровня финансово-экономических показателей и порога устойчивости экономики. Схематически "кинематика" этого механизма показана на рис.9.

Из рисунка видно, почему учащаются кризисы. Но следует еще очень важный вывод-прогноз. В какой-то момент трендового роста исходной предкризисной доходности она достигнет порога устойчивости уже без возможности "текущего ремонта" по рецептам организации циклического кризиса. Что тогда будет? Возникнет кризис иной природы, гораздо большего масштаба. Кризис, отменяющий механизм паразитарной пирамиды. Его погасить обычными для ФРС методами уже не удастся. На рис.10 показана историческая зависимость межкризисного периода от времени.

Очевидно, что кризисы возникают все чаще и в пределе сольются в непрерывный кризис. Интервал между кризисами станет нулевым. Возникнет так называемая точка zero-point (нулевая отметка). Это означает, что паразитарная пирамида рухнет и должна произойти смена мировой финансовой системы. Срыв может произойти в районе 2022 года. Оставшиеся приблизительно 10 лет — не так уж много для преобразования мировой валютной системы. Мировому сообществу нужно действовать. Актуализируется эта тема еще и потому, что в условиях мирового кризиса финансовой системы становятся более вероятными глобальные войны, теракты, экономические потрясения.

http://rossiyanavsegda.ru/read/572/

Комментарии (0)